凯度消费者指数和贝恩公司连续第六年跟踪调查中国消费者的真实购物行为。持续的跟踪研究帮助我们对中国家庭购买消费的106个快速消费品品类建立了长期的认识。我们去年发现的中国快速消费品市场双速前行的现象今年依然存在。

第一部分 品类比较

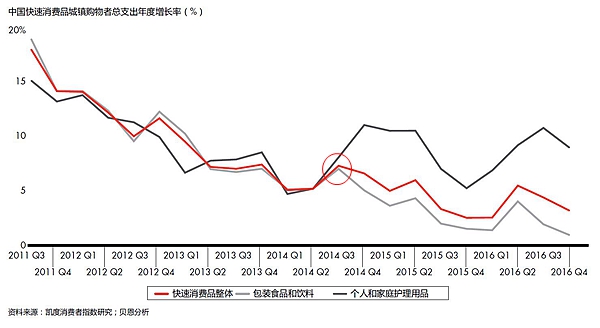

中国快速消费品市场的销售增长五年来持续放缓,但从2014年第3季度起,食品饮料与个人和家庭护理品牌之间的呈现了截然不同的增长表现:消费者大幅增加了在个人和家庭护理产品方面的支出,比如彩妆和纸巾,同时缩减了食品和饮料产品的支出。

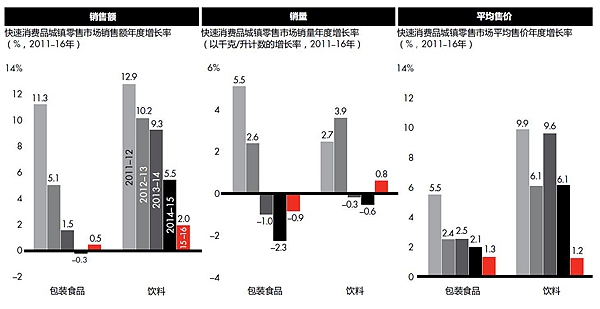

整体慢速增长的食品和饮料

我们首先来看一下慢速增长的品类。包装食品的销售额增长仍然近乎停滞——增幅仅为0.5%。在各类包装食品中,甜食品类承受了最沉重的打击,例如糖果(-6%)、巧克力(-9%)和口香糖(-15%)的销售额增长分别下跌6%、9%和15%。除了消费者日益追求更为健康的替代产品以外,还有其他一些因素也导致这些品类的业绩不佳。例如,糖果和巧克力一直以来都是过节送礼的首选。不过如今随着更多中国人选择在假期旅游,他们在家庭聚会上给亲朋好友送礼的机会就变得更少。

但这并不意味着所有的食品饮料公司只能坐以待毙。部分食品和饮料品类得益于创新举措,正在扭转下行趋势。以方便面为例,过去连续2年该品类都经历了年均10%的销售额缩水。今年主要领导品牌如康师傅和统一等企业均推出了比较高端的产品系列,例如更优质配料、更新颖包装的方便面,以满足白领消费者对品质的更高要求。同时,这些品牌对与原本针对蓝领消费者的低端产品线调整了单价,此举帮助他们应对原材料成本上涨的压力并维持销售额增长。方便面品类是需要未来重点关注的品类之一。

其他因素也起到一定作用。婴儿奶粉出现复苏,从去年负增长3%,到今年扭转实现6%的增长。造成这种反转的主因是:中国政府于2016年初放开全面二胎政策,显著成效初现端倪。

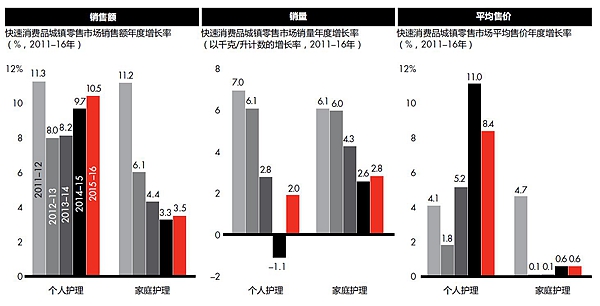

销量和价格同时复苏的护理用品

个人护理和家庭护理用品的销售额在2016年分别增长10.5%和3.5%。这些品类都受益于中国消费者呈现的一些关键趋势,例如对健康和保健的关注度不断提升。

事实证明,中国消费者不断表现出对健康产品或更优质生活的偏好,这种现象的主要推动力是平均收入提升。

我们在所有个人护理用品品类观察到较为显著的高端化趋势。例如,在美妆(化妆品和护肤品)品类,阿玛尼和圣罗兰等奢侈品牌本年度在中国市场的表现非常好。在牙刷品类中,高端化趋势体现在基于消费者对口腔健康的认识不断提高,由飞利浦等公司生产的电动牙刷日益流行。同时,随着新一轮的消费升级,越来越多的中国家庭更注重区分纸制品的使用场景,在一些常见使用情景下(如面部使用、家居使用等)用面巾纸替代原本多功能使用的卫生纸,面巾纸销量因而有所增长。同时,由于更多消费者升级购买,从双层换购三层面巾纸,面巾纸也正出现高端化趋势。

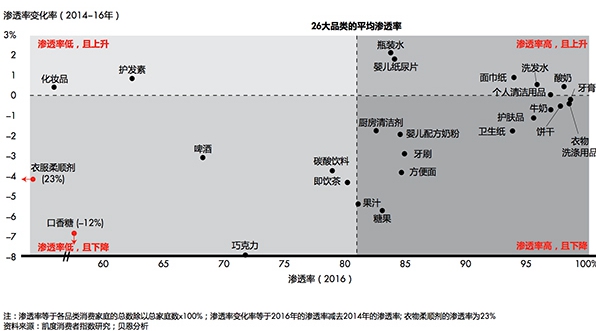

渗透率增长进入平台期

大部分品类都步入渗透率平台期,开始经历渗透率下降。26个品类的平均渗透率从2015年的83%下降为81%。只有7个品类实现渗透率提升,包括酸奶、化妆品、洗发水、护发素、面巾纸、瓶装水和婴儿纸尿片——全部为健康和个人卫生相关品类。

渗透率饱和也成为大部分品类在中国城镇地区如何实现分销提出新的挑战。截至目前,大部分品牌都通过开设门店或者分销点实现增长。如今,大规模扩张期已经结束,品牌必须通过提高渗透率、提升品牌重复购买率以及高端化(致力于寻求高于通胀率的平均售价提升)来实现其增长目标。

随着大范围分销饱和引发的渗透率步入平台期或下降,很多品牌通过采用两种高端化方法加以补偿:增加高端单品的份额或者提高这类单品的价格。高端化的确在发挥作用,我们可以看看一些果汁品牌在该品类整体销售额和销量下降的情况下如何实现持续稳定的销量提升。领军企业,如味全和农夫山泉分别推出果汁新系列——每日身体管理系列果汁和NFC(非浓缩还原)果汁。两家公司在2015-2016年均实现超过20%的增长。

第二部分 地区与渠道

西边日出东边雨

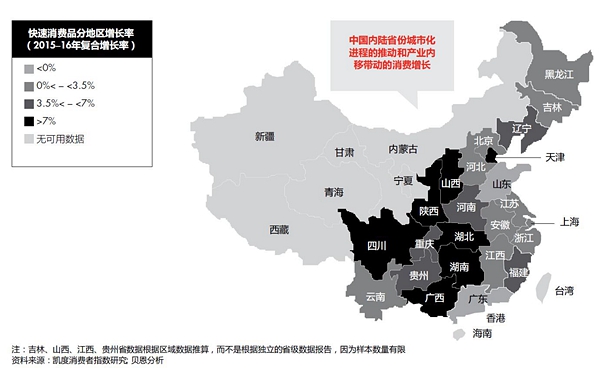

西南和华中各省仍然是各个品牌在华的增长引擎。这些省份中有6个省2016年的快速消费品销售额增长超过7%:四川、陕西、山西、广西、湖南和湖北。增长的驱动因素包括:家庭数量增加、经济增长加速和产业内迁。

线上和便利店笑傲渠道

我们对中国购物者家庭消费行为的第六次年度调查显示出零售行业的持续转变。线上和便利店渠道维持强劲增长,而大型零售商则失去活力。意料之中的是,电商领先群雄,实现超过52%的增长。线上渠道如今占快速消费品总销售额的7%。便利店由于能满足繁忙都市消费者需求,实现7.4%的增长,同时他们也推出一些新的引流措施,比如在线上购买产品后到店自提。一直保持稳健增长的大卖场销售额下跌2%,而一度繁荣的超市/小超市业态销售额增长2%,仅略高于通货膨胀率。尽管大卖场、超市/小超市这两种业态所占的份额在慢慢缩水,它们仍将占快速消费品市场的半壁江山。

然而,并不是所有的品类都拜倒在电商的石榴裙下。去年我们根据品类在电商渠道的渗透率将它们分为三大类。第一大类(高渗透率高增长)由护肤品、洗发剂、婴儿纸尿片和饼干构成。这些品类的电商渠道渗透率很高,并且有明显的上升趋势。与之相反的另一大类(低渗透率低增长)由饮料、衣物柔顺剂和口香糖组成,这些品类的电商渠道渗透率较低,不过造成它们渗透率低的原因各不相同:饮料是因为运输成本高;口香糖则是因为大多数购买口香糖的行为属于冲动消费;衣物柔顺剂则是因为本身在中国并不普及。第三大类介于两者之间,包括大部分个人及家庭护理用品、包装食品。顶尖品牌与零售电商对这些品类有非常大的兴趣,他们都在不遗余力地推动这些品类在电商渠道的发展。

第三部分 本土品牌与外资品牌

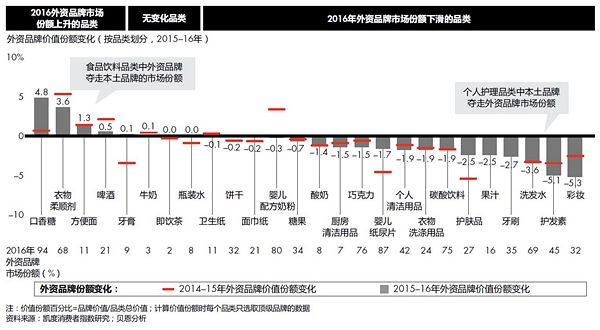

中国的本土品牌的发展速度依然快于外资品牌。在2016年,本土品牌实现了8.4%的增长,贡献了中国快速消费品市场93%的增长额。与之相比,外资品牌仅仅增长1.5%。在我们研究的26个品类中,本土品牌在18个品类中增加了市场份额,在4个品类中丢失了市场份额,在余下的4个品类中双方打成平手。其中,外资品牌市场份额下降最多的品类是化妆品、护发素、洗发剂和牙刷;外资品牌取得市场份额上升的品类则是口香糖、衣物柔顺剂、方便面和啤酒。

对比国际品牌,国内企业具备很多优势,而它们也利用这些优势在竞争中占得先机。很多本土企业只在国内市场发展,它们多为家族企业,具有灵活的组织架构,可以根据消费者需求的转变快速调整自身战略。这种快速反应能力让它们可以从模仿者晋升为创新者。这种本土企业扭转竞争局势,迫使外资企业成为追赶者的案例,我们可以从国外品牌纷纷效仿本土品牌滋源,推出无硅油洗发水以及其他创新产品窥得一二。国内品牌成功的一大原因是它们专注于“够好即可”的细分市场,向消费者提供了高性价比产品,满足了他们对价格和质量同等重视的需求。凭借此战略,农夫山泉推出了中端NFC(非浓缩果汁)饮料,弥补了高端冷压榨果汁和浓缩果汁之间的空档,从而一炮打响。同样,本土品牌在适应电子商务和社交媒体方面的速度也快于外资企业。

不过需要强调的是,在比较外资品牌和本土品牌市场份额的时候,我们选取了各个品类排名前20的品牌,而上述数字代表的是内外资品牌的整体市场份额。也就是说,并不是所有外资品牌都处于颓势。实际上,还是有很多外资品牌成功提升了自己在某品类的市场份额。

第四部分 在家与在外的饮食消费

中国人偏爱的饮食方式正在发生重大变化。现阶段,尽管个人护理和家庭护理品类依然保持正常的增长速度,食品和饮料品类在家消费的增速却在逐步放缓。近几年来,随着差距不断扩大,我们决定深入研究食品和饮料的消费方式。

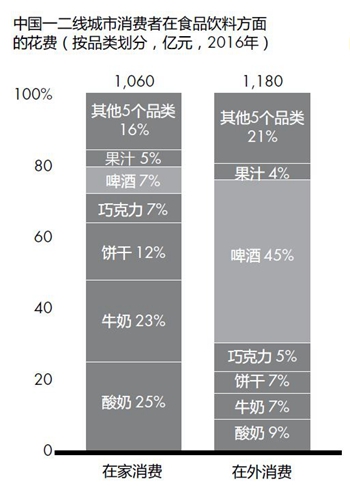

凯度消费者指数今年引入了在外消费数据来获取因为消费者在外消费而产生的食品和饮料购买量。借助这些数据,我们第一次能够从各个层面了解一个重大趋势:有很多食品和饮料品类方面的花费是用于在外消费,其中不仅仅有饭店、酒吧、电影院、面包坊等渠道,还包括了从便利店购买边走边吃这一部分的消费。现在,很多中国消费者不在家里做饭,更多的是选择叫外卖或外出用餐。这样的转变为快速消费品价值增长提供了新的角度。

这些趋势为各品牌和零售商带来了令人兴奋的新机会。便利店和食杂店两大渠道具备很大的食品和饮料销售潜力,尤其是在外消费领域。对于各品牌来说,引入便于携带边走边吃的食品和饮料包装尺寸可以提升便利店渠道的销量。便利店则可以对门店进行重新设计,扩大在外消费的产品量——总之,零售和品牌商都可以利用市场的变化来促进自己的发展。

比如说:增速较低的啤酒品类可以通过便利店渠道释放较大的潜力。您也许会认为,啤酒的主要在外消费渠道应该是饭店,但实际上,大多数便利店和食杂店售出的啤酒也是用于在外消费。这为设计适用于在外消费的包装尺寸提供了决策依据。相比之下,超市和大卖场渠道中出售的啤酒多用于户内消费,因此更适合利用量贩大包装来提升销量,更好地满足在家里喝啤酒的消费者的需求。

最后,更多的中国人不再围着灶台做饭,而是选择了外出用餐或叫外卖。根据我们的研究,从2013到2016年,用于家庭烹饪的食物消费量每年增长约3%,而相同时间内,外卖市场和外出用餐市场的年增速分别约为44%和10%。一些深谋远虑、提前采取行动的品牌已经从这种趋势中获益。例如:联合利华和恒天然的食品服务部门经营的业务通过向饭店餐馆销售食品原材料,获得了两位数的增长。私募投资者毫无意外地将饿了么、美团等O2O外卖整合平台列为投资目标——自2013年以来,O2O外卖市场的年增速达到了40%-50%,并且会随着中国消费者对便利性和优质食品饮料的需求扩大而继续发展。

对品牌和零售商的启示

快消品企业和品牌的致胜策略

1. 重新审视产品组合,调整适应双速增长和零售业重大变革。企业需要重新审视自己的业务组合,评估自己在高速和低速增长产品品类和渠道的搭配组合。如果一家企业所有的产品都成为低速增长品类或陷入低速增长渠道,那么这家企业毫无悬念必须选择转型。

2. 调整产品范围,把握消费者的新需求。在本篇报告中,我们已经观察到健康、优质产品将继续保持强势的需求量,在外消费——包括外出就餐和外卖——也具备很大的潜力。企业可投资产品研发、供应链(如冷链等)、产品设计(如提供适用于外带的食品饮料包装)并瞄准合适的消费者细分群体(如B2B食品服务),以此把握中国消费者的新需求潮流。

3. 持续发展数字能力,按照全渠道愿景拓宽业务职能范围。过去6年,《中国购物者报告》中的购买行为研究向我们展示了电子商务强劲的持续增长势头。随着下线城市开始在电商渠道渗透率和线上消费金额方面加速追赶一二线城市,实体店大规模扩张的时代也落下帷幕。原本在下线城市线下渠道具备优势的企业将不得不面对竞争对手通过线上渠道渗透至自己地盘所带来的压力。这些企业现在需要集中精力,建立自己的数字化能力,激活电商渠道来守卫自己的传统领地。企业也需要按照全渠道愿景来设计自己的业务职能,从而能够满足心态日趋成熟、全渠道接受度越来越高的未来中国消费者的需求,赢得他们的青睐。

零售商致胜策略

1. 调整客户战略,实现数字化业务和O2O业务的高速增长。为了避免被线上渠道抢走市场份额并出现渗透率下降,传统线下零售商需要通过加深与电子商务之间的联系来跟上大潮流。与电子商务挂钩的方法多种多样:与O2O外卖平台合作、在店内接受移动支付/数字优惠卡/二维码优惠券、利用社交媒体进行营销等。终极目的是创造一个高度数字化、无缝连接的全渠道购物体验。

2. 重塑门店组合。零售商可以减少现有大型卖场的平均规模。在引入新型、小规模、类似便利店的门店形态时将空间集中用于销售预加工食品、即食食品和外卖食品等。

3. 重新设计门店,准备应对在外消费的巨大潜力。便利店和传统食杂店可以重新设计自己的门店陈列方式(例如:扩大加热预加工食品的展架空间、增加啤酒和果汁的冷藏空间面积),发挥自己地处城镇中心位置所带来的优势,满足消费者日益增长的食品饮料外带的需求。

编辑提示

* 报告作者:郭雅芳,凯度消费者指数亚太地区首席执行官;虞坚,凯度消费者指数大中华区总经理;布鲁诺·兰纳 (Bruno Lannes),贝恩公司全球合伙人、大中华区消费品及零售业务主席;丁杰,贝恩公司全球合伙人;

* 欲联系作者,或了解有关中国消费者的更多信息、数据和分析,请联系我们。