Mientras que vivir bajo presión económica se convierte en la normalidad para los latinoamericanos, queda cada vez más importante para fabricantes y retailers entiendan en donde se concentran sus gastos. Con los precios de FMCG un 30% más altos gracias a la inflación, el número de canales visitados sube un 14% vs. 2021.

Los viajes de compra aún no retornaron a niveles prepandemia – e incluso sufren una mayor caída en países en donde no se incrementó la omnicanalidad – y es notable la reducción del tamaño de los carritos. El reporte Omnichannel Latam, actualización del segundo trimestre del año, explica en qué consiste hoy el panorama minorista.

Un nuevo consumidor redefine las misiones de compra

Aunque las misiones de Stock-up sigan siendo las de mayor importancia (39% en valor), el volumen que llevan los hogares latinos es un 0,8% menor. Las compras grandes hoy representan un desafío por su alto ticket.

Misiones no habituales de los canales ganan espacio, siendo las Daily y Fill-in las de mayor crecimiento, con un 14%. Comprar más a menudo es una manera de mantener los ingresos por más tiempo y sacar ventaja de las ocasiones.

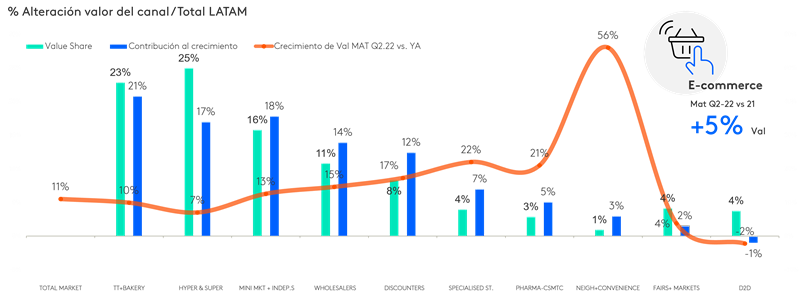

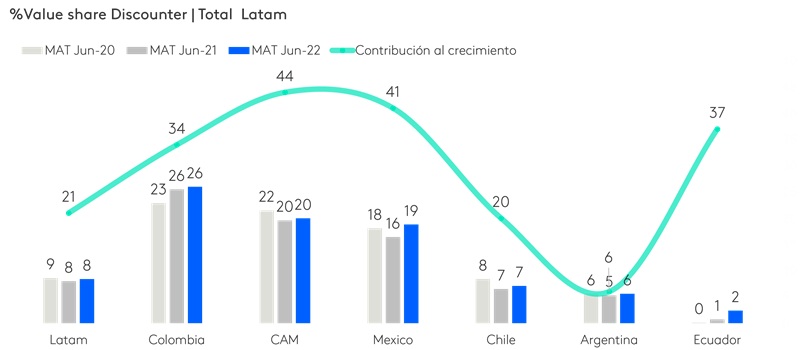

Si consideramos el Value share de los canales en Latam, es posible una proyección, viendo, que los más beneficiados durante la pandemia ya no parecen tan interesantes a los ojos del shopper.

Un grupo formado principalmente por Hiper y Supermercados, Tradicional y Panaderías presentan una caída en la concentración de gastos, creciendo solo un 20% con relación a 2020. En comparación, el grupo de las Tiendas Especializadas y Conveniencia se desarrolló 40%. El Online sigue la tendencia global y desacelera su crecimiento por primera vez desde el lockdown, aunque muy tímidamente.

El tema del Volumen también marcará la pauta de nuestro día a día. En el segundo trimestre del año, 57% de las categorías pierden consumo. El hecho se ve especialmente en los canales de abastecimiento, con Hiper & Super, Ferias y Mercados llegando a un 66% de caída.

Sobre los formatos de los productos, hay un desarrollo de los tamaños de ahorro. Los empaques grandes aumentan relevancia en todos los canales, excepto Farmacias. Los productos a granel también aparecen como una alternativa de coste más accesible, mientras el formato pequeño cae en casi todos los canales – menos en Tiendas especializadas.

Ya en el mundo digital, los medios de acceso presentan una ligera reconfiguración. A pesar del WhatsApp caer su Value share (de 33 a 27% interanual), es el que más atrae compradores, 15 millones. Non-pure, que son los sitios web o aplicaciones de cadenas de Supermercados e Hipermercados, aumentan un 4% para llegar al 44% y siguen manteniendo posición de liderazgo en la región.

La omnicanalidad seguirá siendo una escapatoria al impacto de precios y a la inversión más racional del dinero del shopper. Para las marcas es hora de invertir más esfuerzos en mayores puntos de venta donde se encuentre su audiencia, mientras los retailers van adaptando sus estrategias para atender la necesidad de fragmentar tickets. Para ambos, Kantar es su consultor ideal para apoyar estrategias de venta, ¡hablen con nosotros!