凯度消费者指数发布的最新数据显示,2021年第一季度,中国快速消费品市场销售额同比增长10.5%(注1),与比2019年同期相比也实现了增长3.1%。市场增长的主要动力来自于南区市场(注2)和线上渠道。国家统计局最近发布2021年第一季度的GDP同比增长18.3%, 在疫情得到有效控制的情况和整体经济复苏的大背景下,中国快速消费品市将在2021年保持稳健发展。

与此同时,中国家户之外的快速消费品市场(注3)第一季度同比增长了38.9%,相较于2019年第一季度增长0.4%,这表明家户之外的食品饮料市场已经完全复苏。随着户外活动和社交生活的恢复,护肤和彩妆品类迅速以两位数的速度增长,而消费者在家做饭次数的相对减少也导致相关的品类,如方便面和冷冻产品等品类增速回落。

现代渠道表现

现代渠道(包括大卖场,超市和便利店)有所恢复,销售额比去年同期相比略增1.4%,但与2019年同期相比仍下降了2.6%。小型超市(+6.5%)和便利店(+8.7%)继续保持增速领先。大卖场的销售额与去年持平,略增0.3%。而大型超市的销售额则同比下降了1.3%,这一变化表明,多数消费者在近场社区业态购买快速消费品的习惯得以保留。

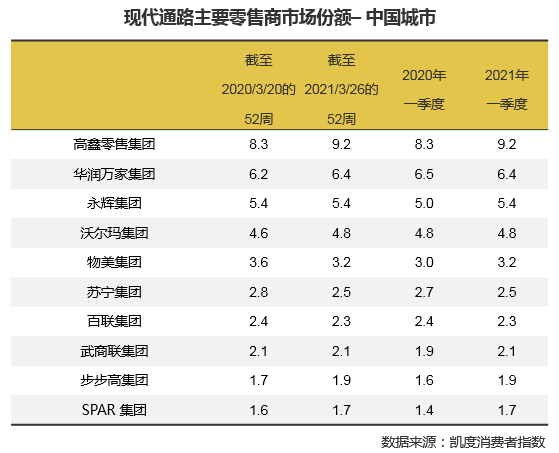

主要零售商表现

主要零售商中(注4),高鑫零售集团在第一季度仍以9.2%的市场份额稳居第一,比去年同期增加了0.9个百分点,增长的主要驱动因素是顾客数量和客单价的增长。最近一年,高鑫零售集团加大投资新的中小业态和同城到家服务,加大全渠道布局力度,满足了消费者的数字化和近场购物的需求。

物美集团已经进入中国前五位零售商之列,在北区和西部区域表现突出。物美集团第一季度的市场份额达到了3.2%,较去年同期增加了0.2个百分点,多点数字零售平台起了重要的推动作用,“物美+多点”模式实现了线上线下一体化发展,吸引了更多购买力强且追求便利的消费者。

区域零售商中,步步高集团和SPAR集团表现出色,相比去年同期均取得了两位数的销额增长率。步步高的增长驱动主要来自消费者客单价的增长。 SPAR集团的增长主要来自企业成员家家悦的出色表现。在深耕山东市场的同时,家家悦进入了全国扩张的快车道,正在加快华北和华东的扩展,进一步完善周边区域的布局。

电商表现

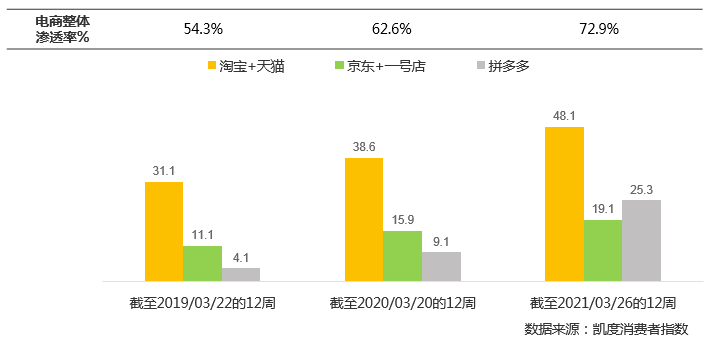

电商渠道在今年第一季度保持了33.4%的强劲增长,市场份额已经达到了中国快速消费品总额的22.8%。即使在后疫情得到有效防控的今年,线上购买的习惯仍然得到了巩固。最新报告显示,电商渠道仍在不断吸引着新消费者,尤其是在下线城市(注5),其第一季度的渗透率同比增加了10.7个百分点。此外,消费者在线上购物的频次也在增加,这二者是推动电商渠道快速增长的重要因素。

在电商平台中,阿里巴巴集团以超40%的市场份额保持领先地位。今年一季度,将近一半的中国城市家庭在阿里巴巴旗下的各平台购买过快速消费品。京东集团的市场份额与去年同期相比有所下降。拼多多表现出色,其市场份额增加了5.7个百分点,市场份额接近10%。

此外,今年第一季度有超过四分之一的城市家庭(25.3%)在拼多多上购买过快速消费品。 值得注意的是,该数字比2019年同期增长了五倍。目前拼多多的渗透率已超过京东。拼多多在下线城市的增长更快,消费者数量比去年同期增长了两倍。拼多多年报显示,截至2020年底,拼多多的活跃买家数量为7.884亿。拼多多正在打造一个聚焦农业的物流基础设施平台,让消费者以更低价格获得更新鲜、更健康的生鲜食品。

数据说明

1. 凯度消费者指数连续监测中国城市家庭购买的快速消费品,记录过100多种品类,包括食品和饮料,化妆品,家庭护理等。其四万个家庭的全国城市样组覆盖20个省和四个直辖市(北京,天津,上海和重庆);

2. 东区包括上海、江苏、浙江、安徽、河南;北区包括北京、天津、山西、黑龙江、辽宁、吉林、河北、山东;南区包括福建、广东、湖北、湖南、江西;西区包括重庆、陕西、四川、贵州、广西、云南;

3. 凯度消费者指数户外消费样组,持续追踪重点及省会城市15-49岁的8000样本在家以外的地点进行的购物和消费行为;

4. 苏宁集团包括家乐福和苏宁小店;物美集团包括麦德龙、物美、新世纪;步步高集团包括步步高、南城百货、家润多;

5. 下线城市包括地级市和县城。